Notas

Más bajas durante más tiempo: Las vulnerabilidades crecientes podrían poner en peligro el crecimiento

Por Tobias Adrian y Fabio Natalucci

El ritmo de la actividad económica mundial continúa siendo débil, y la expectativa imperante en los mercados financieros es que las tasas se mantengan durante más tiempo a niveles más bajos de lo previsto a comienzos del corriente año. Las condiciones financieras se han distendido aún más, lo cual contribuye a contener los riesgos a la baja y apuntalar la economía mundial a corto plazo. Pero esa situación no es del todo segura, ya que alienta a los inversionistas a sacrificar la precaución a cambio de mayor rentabilidad; por ende, los riesgos para la estabilidad financiera y el crecimiento se mantienen elevados a mediano plazo.

La última edición del informe sobre la estabilidad financiera mundial (GFSR, por sus siglas en inglés) pone de relieve las elevadas vulnerabilidades que existen en el sector empresarial y el sector financiero no bancario de varias economías grandes. Estos y otros focos de debilidad podrían amplificar el impacto de un shock, como la intensificación de las tensiones comerciales o la salida del Reino Unido de la Unión Europea sin que medie un acuerdo, eventualidades que representarían un peligro para el crecimiento económico.

Esta situación plantea un dilema para las autoridades. Por un lado, es posible que prefieran mantener condiciones financieras laxas como contrapeso de una desmejora de las perspectivas económicas. Por el otro, deben evitar que las vulnerabilidades continúen acumulándose. El informe GFSR apunta a algunas recomendaciones en materia de política; entre ellas, crear y desplegar, según sea necesario, herramientas macroprudenciales para empresas financieras no bancarias.

Vueltas y contravueltas

Desde la última edición del informe GFSR, en abril, los mercados financieros mundiales se han visto vapuleados por las vicisitudes de las tensiones comerciales y la significativa incertidumbre en torno a las políticas. La desmejora del ánimo de las empresas, la ralentización de la actividad económica y el recrudecimiento de los riesgos a la baja para las perspectivas han llevado a bancos centrales del mundo entero, incluidos el Banco Central Europeo y la Reserva Federal, a adoptar una política más acomodaticia.

Los inversionistas han interpretado las acciones y las comunicaciones de los bancos centrales como un punto de inflexión en el ciclo de la política monetaria. Alrededor de 70% de las economías, ponderadas según el PIB, se han decantado por la distensión monetaria. Ese cambio viene acompañado de una fuerte caída de las rentabilidades a más largo plazo; en algunas economías grandes, las tasas de interés se han adentrado profundamente en territorio negativo. Conviene señalar, como hecho notable, que el volumen de bonos públicos y privados con tasas negativas ronda actualmente USD 15 billones.

En consecuencia, las condiciones financieras son aún más laxas, pero las vulnerabilidades financieras se han agudizado, sobre todo en el sector empresarial y entre las instituciones financieras no bancarias.

En ocho economías grandes, las empresas están asumiendo más deuda, pero su capacidad para atenderla es menor. Examinamos el impacto que podría tener una desaceleración económica sustancial con la mitad de la gravedad de la crisis financiera internacional de 2007-08. Nuestra conclusión debería llamar a la reflexión: la deuda de las empresas con ingresos insuficientes para atender el gasto en concepto de intereses —lo que denominamos «deuda empresarial en peligro»— podría aumentar a USD 19 billones. Esa suma representa casi 40% de la deuda empresarial total de las economías analizadas, que incluyen Estados Unidos, China y algunas economías europeas.

Entre las instituciones financieras no bancarias, las vulnerabilidades se han agudizado desde abril y hoy son elevadas en 80% de las economías, según el PIB, con sectores financieros de importancia sistémica, un nivel parecido al observado en el peor momento de la crisis financiera mundial.

El hecho de que las tasas se encuentren a niveles muy bajos ha motivado a inversionistas institucionales como las empresas de seguros, los fondos de pensiones y los administradores de activos a buscar rentabilidad y absorber títulos más riesgosos y menos líquidos para generar el rendimiento deseado. Por ejemplo, los fondos de pensiones han incrementado la exposición a otras clases de activos, como inmuebles y títulos emitidos por fondos de capital privado.

¿Cuáles podrían ser las consecuencias? El parecido de las carteras de los fondos de inversión podría amplificar una venta masiva y las inversiones ilíquidas de los fondos de pensiones podrían limitar su tradicional papel estabilizador en los mercados. Además, las inversiones transfronterizas de las empresas de seguros de vida podrían generar efectos de contagio entre los mercados.

La deuda externa está aumentando entre las economías emergentes y preemergentes que atraen flujos de capital de las economías avanzadas, donde las tasas de intereses son más bajas. Entre las economías de mercados emergentes, la deuda externa mediana subió de 100% de las exportaciones en 2008 a 160% en la actualidad. Un fuerte endurecimiento de las condiciones financieras y un aumento de los costos de endeudamiento les dificultaría el servicio de la deuda.

Desequilibrios

El sobredimensionamiento de las valoraciones de activos en algunos mercados también está contribuyendo a los riesgos para la estabilidad financiera. Los mercados de renta variable parecen estar sobrevalorados en Estados Unidos y Japón. En los grandes mercados de bonos internacionales, los diferenciales de crédito —la remuneración que exigen los inversionistas a cambio de asumir el riesgo crediticio— también parecen estar excesivamente comprimidos en relación con los fundamentos.

Un endurecimiento drástico y repentino de las condiciones financieras podría sacar a relucir esas vulnerabilidades y presionar las valoraciones de los activos. Entonces, ¿qué deberían hacer las autoridades para encarar estos riesgos? ¿Qué herramientas pueden crear o desplegar para abordar las vulnerabilidades concretas analizadas en este informe?

- Deuda empresarial en peligro: Una supervisión general y macroprudencial más estricta, incluidas pruebas de tensión focalizadas de bancos y herramientas prudenciales para empresas muy apalancadas.

- Inversionistas institucionales: Supervisión reforzada y divulgación más estricta de información, entre otras cosas redoblando los esfuerzos por mitigar el apalancamiento y otros descalces de los balances.

- Mercados emergentes y preemergentes: Prácticas y marcos prudentes de gestión de la deuda soberana.

En síntesis, dado que las condiciones financieras están distendidas incluso tan tarde en el ciclo y que las vulnerabilidades se están acrecentando, las autoridades deberían apresurarse a actuar para no poner en peligro el crecimiento a mediano plazo. Hoy reina la incertidumbre, pero si se adoptan pronto políticas acertadas, se podrían evitar los desenlaces más peligrosos. LN

-

Notas2 semanas hace

Notas2 semanas haceMeningitis: enfermedad que puede significar una emergencia médica

-

Notas2 semanas hace

Notas2 semanas haceArranca la Semana de Vacunación de las Américas: inmunización para todos

-

Notas2 semanas hace

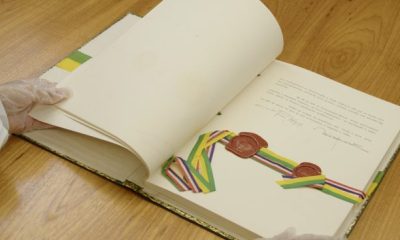

Notas2 semanas haceEl Tratado de Itaipu cumple 52 años, documento que originó la central hidroeléctrica

-

Notas2 semanas hace

Notas2 semanas haceEE. UU.: doce estados impugnan aranceles de Trump y alegan que son ilegales